美國的指數型萬能壽險(Indexed Universal Life Insurance, 簡稱IUL)是一種兼具保險保障和投資增值功能的產品。它不僅提供人壽保障,還通過與股票市場指數(如S&P 500)掛鉤的方式,實現資金的增值。了解IUL的費用構成對于投保人至關重要。

IUL產品的保費根據不同保險公司的具體產品有所差異,整體上可以分為以下幾類:

1.保費費用(Premium Charge/Loads)

每當投保人繳納一筆保費時,保險公司會根據存入的保費金額扣除一定比例的費用,通常是5-8%。這筆費用僅在繳納保費的當年產生,不繳納保費則不產生。保險公司主要使用這筆費用支付聯邦政府以及各州的相關稅收。

2.保險成本(Cost of Insurance, COI)

保險成本是人壽保險的核心成本,也是所有保單的主要組成部分。這項費用每年都會收取,并隨著投保人的年齡增長而增加。費用根據投保人的年齡、保額大小、以及生命表死亡率等因素動態調整。

3.保單費用(Policy Fee)

保單費是固定費用,一般按年或按月收取,終身收取。保單費的實際費率因保險公司而異,但大體上在每年60-240美元之間。

4.保單成本(Policy Charge)

保單成本包括保單相關的各項直接成本以及保險公司分攤到保單內的成本,如保單合約創建及維護費用、保單審核過程中的查詢費用(如查詢客戶醫療記錄等)、支付給經紀人的傭金、以及保險公司的日常運營費用。保險公司一般在10-15年間將保單成本攤銷完成,這意味著10-15年后投保人不再需要交這筆費用。

5.附加條款費用(Rider Charge)

為了讓保單實現不同的財務目標,可以搭配不同類型的附加條款(Rider)。這些Rider需要額外收費,通常從保單的現金價值中扣除。不同Rider的收費不同,不添加Rider則無此費用。對于較年輕的投保人,不建議添加多余的Rider,因為這會影響現金價值的積累。

了解這些費用構成,有助于投保人在選擇和管理IUL保單時做出更明智的決策。不同保險公司的費用結構可能有所不同,因此在投保前,建議仔細閱讀保單條款并向專業的保險顧問咨詢。

IUL保險費用的偏見

一個對IUL保險費用的常見誤解是:“IUL的保費隨著年齡增長而增加,等到老了保險成本(COI)就會變得很貴,讓投保人負擔不起,導致保單失效。”這個觀點并非完全錯誤,但相當片面。

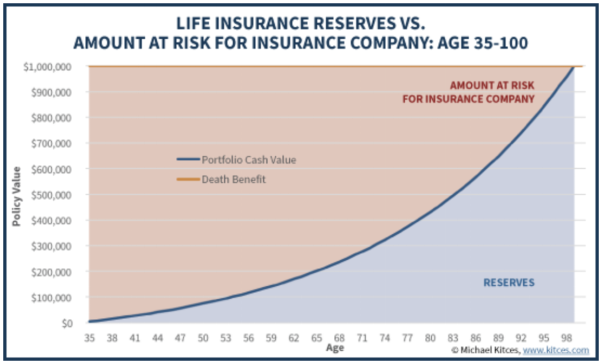

首先,我們需要了解一個概念:凈風險(Net Amount at Risk, NAR)。凈風險是身故賠償金(Death Benefit)減去現金價值(Cash Value)的差額。例如,如果你的身故賠償金是50萬美元,而賬戶中積累的現金價值是10萬美元,那么如果此時保險公司進行理賠,賠給受益人的50萬中有10萬是你的現金價值,保險公司實際承擔的凈風險只有40萬美元。

這種結構意味著,即使COI隨著年齡增長而增加,但只要保單的現金價值不斷積累,凈風險可以保持相對穩定,從而控制COI的增長。此外,通過合理的保單管理和適當的投資策略,投保人可以有效地管理保單的現金價值,減輕COI帶來的壓力。因此,正確理解并管理IUL的費用結構,能讓投保人更好地應對未來的費用變化,避免保單失效的風險。

從上圖可以看出,對于一款設計合理的保單,藍色的現金價值部分會隨著年齡增長而不斷增加,而頂部代表身故賠償金(Death Benefit)的橫線與現金價值之間的距離在不斷減小,這意味著保險公司的凈風險(NAR)在逐漸降低。只要現金價值能夠持續增長,并且收益能夠支付保單的各項成本,保單就可以繼續有效。因此,大家無需擔心因為COI過高而導致保單失效。

稅收幫助支付我們享受的許多日常服務和基礎設施。從公立學校到道路維護再到醫療保健,稅收確保我們的社區能夠獲得基本服務。話雖如此,可以說大多數人不喜歡交稅,盡管它們在今天是必需的。

壞消息是稅收不會消失,所以越早接受它們,越容易將它們視為美國生活的一部分。然而,好消息是,某些州的退休人員可能會發現他們的退休收入免于稅收。

有些州不對任何收入征稅

目前,美國有九個州不對任何收入征稅,無論是工作收入、401(k)、IRA、養老金還是社會保障:

阿拉斯加

佛羅里達

內華達

新罕布什爾

南達科他

田納西

德克薩斯

華盛頓

懷俄明

退休人員在這九個州不必擔心繳納任何州所得稅。然而,聯邦稅收規則仍然適用。

對于新罕布什爾州居民需要注意的是:年收入超過2400美元的利息和股息收入將被征稅,但這一規則將從2025年1月1日起不再適用。

退休收入免稅的州

以下四個州不對任何退休收入征稅:

伊利諾伊州

愛荷華州

密西西比州

賓夕法尼亞州

退休收入包括從401(k)、IRA或養老金收到的收入,各州對這一豁免的標準有所不同。通常,您只需要達到一定年齡。例如,在愛荷華州,您必須年滿55歲才能符合豁免資格。

與無所得稅的州類似,請記住聯邦稅收規則仍然適用。

有些州可能需要繳納社會保障稅

社會保障是許多退休人員財務的重要組成部分,所以我們不能忘記這一點。大多數退休人員不必擔心他們的社會保障福利被征稅,但仍有九個州會征稅:

科羅拉多州

康涅狄格州

明尼蘇達州

蒙大拿州

新墨西哥州

羅德島州

猶他州

佛蒙特州

西弗吉尼亞州

如果您居住在上述州之一,請檢查您州的具體社會保障稅收規則,因為它們會有所不同并且隨時可能更改。

所有人都可能面臨聯邦社會保障稅

您可能已經注意到一個趨勢,但值得重復一遍:無論州規則如何,聯邦稅收規則適用于所有人。為了確定您可能面臨的稅收,IRS使用您的“綜合收入”,包括您年度社會保障福利的一半、您的調整后總收入 (AGI) 和您獲得的所有免稅利息(如國債利息)。

根據您的綜合收入,以下是您可能需要繳納的社會保障福利稅:

綜合收入在$25,000至$34,000之間:最多50%的社會保障福利可能需繳稅

綜合收入超過$34,000:最多85%的社會保障福利可能需繳稅

上面的百分比顯示的是您的社會保障福利中可能需要繳稅的部分,而不是確切的稅率。可征稅的福利將被添加到您的常規收入中,并按您的所得稅稅率繳稅。

避免聯邦稅收很難

這里的共同主題是無論您所在州的具體稅收規則如何,聯邦政府的規則適用于每個人。在規劃退休時記住這一點,以免因稅單而措手不及。

無論如何,獲得州稅收減免可以極大地緩解您的財務壓力,讓您有更多的錢用于讓您的退休生活更充實。請不要把它視為理所當然。