美國報稅季個人報稅材料所需大全

報稅必需

有效證件(ID): 駕照或其他州政府頒發的身份證件

去年報稅表(新客戶)

社安號(Social Security Number)

家庭成員的生日(出生日期)

銀行支票賬戶(可提供空白支票,用于退稅或補稅直接銀行轉賬用)

各類收入證明

薪金(W-2)

利息(1099-INT)

股息分紅(1099-DIV)

股票買賣(1099-B)

退休金(SSA-1099)

提領健康賬戶金額(1099-SA)

提領IRA退休計劃和年金額(1099-R)

失業金(1099-G)

賭博收入 (W-2G)

獨資經營/散工(1099-NEC)

房屋出租收入

S類企業及合伙收入 (K-1) 等

房屋出租(自住)資料

銀行提供的1098表格

貸款利息,房屋地稅

如果出租的話需要提供全年房租收入

以及跟出租有關的開銷,包括水,電,煤氣,維修,等各類開銷

孩子在美國居住6個月以上

孩子家庭醫生診所證明(或者孩子的學校證明)

孩子的出生紙(Birth Certificate)

幼兒園照顧的開銷證明

幼兒園DayCare的名稱,地址,以及幼兒園的稅號(EIN)

付款收據/付款支票復印件

大學學費的證明

學校提供的1098-T表格

學校提供的學生貸款利息1098-E表格

健康醫療保險的證明

保險公司提供的1095-A表格(如有購買ObamaCare保險)

如果沒收到可以向保險經紀索取/咨詢)

其他稅務相關開銷與收入

自雇(Self-employed)收入與開銷

個人退休賬戶(IRA Contributions)

捐款/慈善捐贈收據

醫療開銷收據

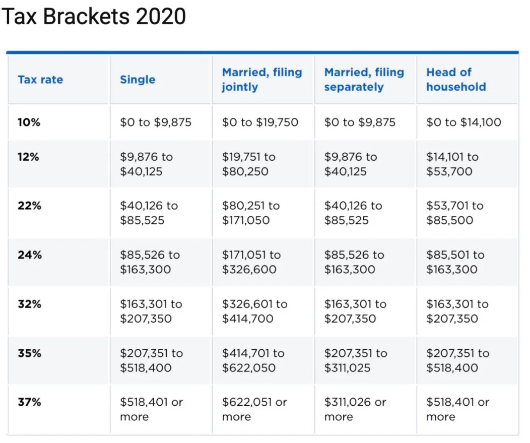

2020年納稅級距及稅率

標準扣除額有所增加

報稅身份不同,基本扣除額也會有不同。

單身(個人):$12,400

已婚聯合:$24,800

已婚分開:$12,400

戶主 (一家之主):$18,650

低收入補助退稅

2020年聯邦低收入補助(Earned Income Tax Credit)退稅較2019年都有所增加。

單身無子女$538

一個小孩$3,584

兩個小孩$5,920

三個及以上小孩$6,660

另外紐約州最高可退稅$1,998,紐約市最高可退稅$333。

17以下的小孩退稅

17以下的小孩退稅(Child Tax Credit)每個小孩$2,000(其中$1,400是可退的),剩下的可做稅金抵免。

凡家庭年收入(夫妻聯合報稅)低于$40萬元或(戶主報稅)低于$20萬都適用。較2019年無變化。

13歲及以下托兒和照顧費用

家里如果有13歲以下的小孩,然后于2020年支付了托兒所或課后補習班的費用,每位小孩最高可抵免稅金(Child and Dependent Care Credit)$1,050。

機會教育退稅

其他贍養人的退稅

如果家里除了24歲以下小孩以外,還有其他家人住在一起包括父母(Credit for Other Dependents),最高每個人可抵免稅金$500。

機會教育退稅

在讀大學生,頭四年交的學費 Education Credit: 最高可退稅 $2,500

學生貸款利息

Student Loan Interest: 最高可減 $2,500

海外收入及贈與

海外收入豁免額Foreign Earned Income Exclusion:$107,600

海外賬戶FBAR:總額超過$10,000 需申報

接受外國親屬贈與,受贈人Foreign Gift:超過$100,000 需申報

接受美國國內親屬贈與,贈與人Domestic Gift:超過$15,000需申報

用車標準里程數

Standard Mileage Rate:生意用車57.5¢每英里,醫療用車17¢每英里,慈善用車14¢每英里

退休金及年金賬戶上限

普通IRA計劃(Roth和Traditional): $6,000, 50歲以上人士 $7,000

401(K), 403(B) 計劃:$19,500;50歲以上人士 $26,000

SIMPLE IRA:$13,500;50歲以上人士 $16,500

457計劃:$19,500;

SEP-IRA計劃:$57,000 (2020), $58,000 (2021)

紓困金

如果你在2020年有收到政府因疫情給于的$1,200紓困金(大人$1,200/沒人,小孩$500/每人),這筆政府的補助不需要申報收入。

失業金

全部的失業金,包括州和聯邦的部分,都是應納稅收入是要申報收入的。

納稅人會在1月份收到州勞工局寄過來的失業金收入憑證1099-G表格,這個收入表格類似于W-2工資表格,納稅人在收到以后可以交給會計師報稅。

工作季點

2020年每$1,410美元工資收入可得一個積分,每年最多可以獲得4個積分。

納稅人通常需要積滿40個積分,退休的時候才有資格向社安局領取退休福利。意味著一年達$5640,就可以得到4個工作積分。

親屬移民最低收入線

2020年度標準:

$21,550/ 2口之家

$27,150/ 3口之家

$32,750/ 4口之家

$38,350/ 5口之家

$43,950/ 6口之家

紐約低收入保險收入限制

2020年收入限制:

$17,609 / 單身(個人)

$23,792 / 夫妻

$29,974 / 3口之家

$36,156 / 4口之家

$42,339 / 5口之家

美國的保險公司重信譽,人死了是一定會賠錢的(當然頭兩年自殺除外)。美國從來沒有發生過保險公司找借口不賠或是故意拖延理賠的,特別是在發生吸毒致死、自然災害、戰亂、酒駕甚至不可抗力情況,都可以獲得賠付。

人壽保險業在美國是個成熟而發達的市場,保費在全世界來說也是最便宜的。例如35歲的女性,每年只需要花費1萬美金,連續繳費10年,即可獲得高達100萬美金的大額保單。

美國的萬能人壽保險可以快速幫助美國移民建立在美國的個人商業信譽(便于申請信用卡、貸款等)。而且保單本身是有價證券,還可以抵押從保險公司貸款。這個貸款手續要遠遠比銀行貸款來的容易,并且是優惠貸款利率。

非美國居民買美國保險,還有很多其他的好處:

一、可用保險理賠來付遺產稅

目前越來越多的中國人來美投資房地產,但他們可能不知道在持有房產的外國人過世后,其在美國的資產(主要指房地產)超過6萬美元的就要付遺產稅,稅率40%,而且人過世后9個月就要填稅表706NA,用現金先付清遺產稅后方可繼承財產。如果生前有購買了人壽保險就不用擔心沒有現金來付遺產稅,可以直接用賠償金先交付遺產稅即可獲得繼承的房產,可以起到預防意外風險的作用。

二、在美國,人壽保險上的現金值是不受官司追討的,享受司法豁免的保障

換句話說這個人就是坐牢了,別人也休想動他保險上的錢。保單歸投保人所有,并且在離婚時,大額人壽保單也不會被分割。

三、買人壽保鹼既是分散投資的一種方式,也是分散風險的最佳選擇

很多人買美國的人壽保險,把大量的現金投到保險上就是看中了人壽保險有司法豁免保障的功能。既使日后被引渡回去了,放在保險上的現金別人也拿不走。并且美國并沒有加入CRS,因此位于美國的財產也不會被披露。

四、很多永久性的保險還有儲蓄功能

一次放進去一大筆錢,或每年放進去一筆錢,若干年后保險上的現金值可能累積到可觀的數額,日后可以拿出來作為養老金或孩子的教育金使用,可以100%做到免稅,也是富豪常用的避稅工具。

五、美國人壽保險是移民客戶的剛需

美國移民購買國內或香港萬能人壽險種,無論在購買時是否擁有美國綠卡,都必須要在購買時符合美國7702條款的規定,才能免收益稅。如果在購買時不符合,將無法享受保單收益免稅政策。另外美國稅務居民凡是購買的美國境外任何險種,按稅法每筆支付的保費需繳納1%的消費稅。